Ku przepływom

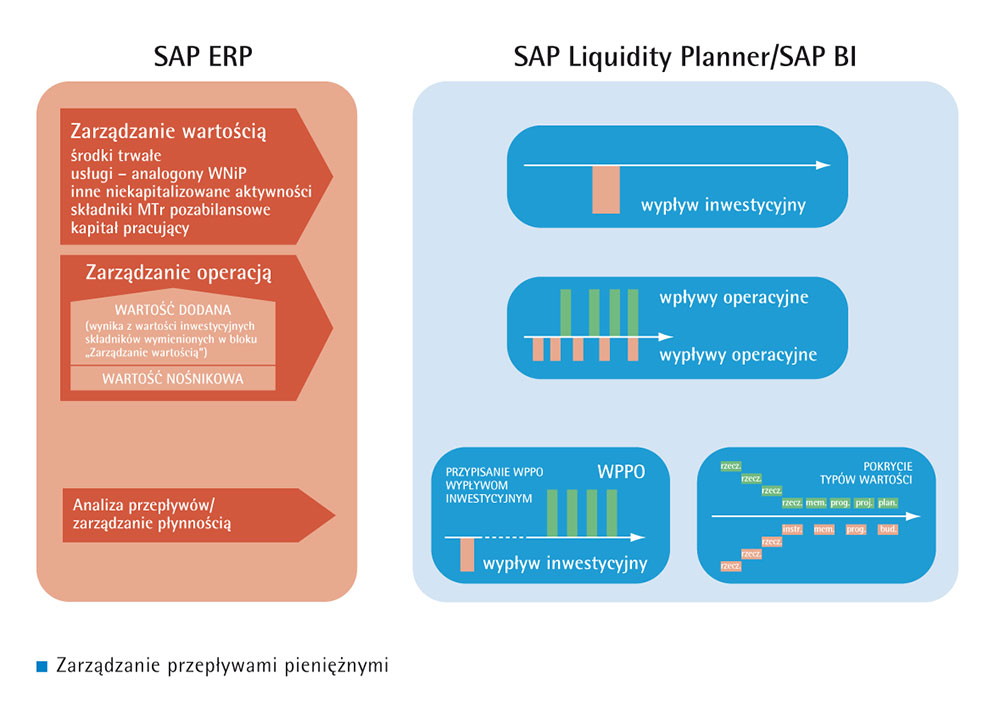

Standardem, który zaczyna funkcjonować na rynku aplikacji wspomagających zarządzanie przedsiębiorstwem, jest implementacja dwóch rodzajów systemów: systemu transakcyjnego, jak np. SAP ERP 6.0, oraz hurtowni danych, takiej jak SAP BI, lub aplikacji na niej opartych typu SAP SEM (ang. Strategic Enterprise Management).

W takiej konfiguracji system transakcyjny służy do rejestracji operacji gospodarczych, natomiast hurtownia danych – do analizy zarejestrowanych danych.

Widać, że kluczowym czynnikiem określającym powodzenie wdrożenia takiego układu systemów jest ich współdziałanie na poziomie funkcjonalnym – w systemie ERP powinny być zarejestrowane wszystkie dane potrzebne do analizy w sposób umożliwiający ich ekstrakcję w pożądanej strukturze do systemu analitycznego.

W obszarze finansowym opisana sytuacja jest niezwykle korzystna. Dyrektor finansowy dostaje bowiem narzędzie, z którego nie tylko uzyskuje dane w postaci klasycznych sprawozdań – bilansu, rachunku zysków i strat, raportów MSR, sprawozdania z przepływów środków pieniężnych, czy w końcu raportów analizy wskaźnikowej. Może on również w swobodnie kształtować własny system sprawozdawczości wewnętrznej.

Godne polecenia jest zbudowanie nowoczesnego systemu zarządzania finansami opartego na przepływach pieniężnych. Możliwość implementacji takiego systemu jest związana z zaletami wspomnianych aplikacji informatycznych – możliwością przetwarzania wielkiego wolumenu danych oraz wielowymiarowej analizy.

Zadanie w systemie SAP ERP 6.0 jest o tyle ułatwione, że mamy do dyspozycji komponent Planisty Płynności (ang. Liquidity Planner), który odpowiednio przygotowuje zarejestrowane dane do dalszego przetwarzania, prezentacji i analizy w hurtowni danych.

Wciąż jednak warunkiem powodzenia projektu jest konsekwentne „przepływocentryczne” podejście w zarządzaniu informacją wartościową, poczynając już od rejestracji danych w systemie transakcyjnym.

Marża

W niniejszym artykule proponuję rozwinięcie sposobu analizy marży, które pozwoli spojrzeć na marżę z punktu widzenia rachunku przepływów. Rozwinięcie to jest związane z przejściem z perspektywy operacyjnej do perspektywy strategicznych wyborów inwestycyjnych.

Przypomnijmy, że w SAP ERP 6.0 mamy do dyspozycji odpowiednie narzędzia pozwalające skutecznie zarządzać marżą jako różnicą pomiędzy wartością sprzedaży a kosztem własnym. Są nimi: kontroling kosztów produktu z najbardziej rozwiniętą formą proponowaną przez Księgę Materiałową (CO-PC-ACT), system informacyjny sprzedaży (SIS) oraz kontroling wyników segmentów rynku (CO-PA). Można zaobserwować, że funkcjonalność ostatnich dwóch komponentów migruje do aplikacji opartych na hurtowni danych.

Kontroling kosztów produktu rozbija techniczny koszt wytworzenia (TKW) na tzw. elementy kosztów: koszty materiałowe, robociznę, koszty wydziałowe itd. Z kolei w kontrolingu wyników segmentów rynku mamy możliwość analizowania marży według dowolnie zdefiniowanych kryteriów, takich jak np. grupa klientów, grupa produktów, region itd.

Wymienione komponenty bardzo efektywnie wspomagają operacyjne zarządzanie kosztami produktów i uzyskiwaną na nich marżą.

Wartość nośnikowa wyrobu

Analiza strategiczna wskazuje, że na marżę pierwotny wpływ mają poniesione w danym obszarze działalności wydatki inwestycyjne. Chodzi zatem o dotarcie do pierwotnych czynników, dzięki którym firma uzyskuje możliwość otrzymywania dodatnich wyników finansowych – a po uwzględnieniu okresu spływu gotówki – wolnych przepływów pieniężnych na działalności operacyjnej.

Zgodnie z tezami przedstawionymi w artykule „Poznaj wartość firmy” czynnikami tymi są wartości inwestycyjne nabytych aktywów pozwalających na wykonywanie działalności w danym obszarze.

Zatem w cenie sprzedaży wyrobu wydzielamy część, którą nazwiemy „wartością nośnikową” wyrobu. Wartość nośnikową można sprowadzić do sumy elementów kosztów zmiennych oraz bezpośrednich stałych wycenionych według wartości transakcyjnych.

Ogólnie nośnik wyrobu akumuluje koszty, które są ponoszone w celu wyprodukowania wyrobu, a które wprost wynikają z procesu logistycznego, w tym procesu produkcyjnego. Znajdą się więc tu na pewno wartości transakcyjne surowców i robocizna. Drugim składnikiem ceny wyrobu jest „wartość dodana”, która jest wyznacznikiem wyższej użyteczności (inwestycyjnej lub konsumpcyjnej), jaką przedstawia wyrób dla innych graczy rynkowych, wobec jego „nośnika”.

Narzuca się porównanie pomiędzy wartością nośnikową a TKW liczonym według zasad księgowości. Podstawową różnicą pomiędzy tymi dwiema wartościami jest brak uwzględnienia w wartości nośnikowej kosztów amortyzacji.

Nie powinno to dziwić, gdyż amortyzacja szczególnie często jest poddawana innym niż bilansowym kalkulacjom z powodu zazwyczaj dłuższych oczekiwanych okresów użytkowania składników majątku trwałego niż to wynika z tabel amortyzacyjnych. Poza tym amortyzacja stanowi tzw. koszt niepieniężny i nie jest uwzględniana w rachunku przepływów pieniężnych, na którym oparty jest prezentowany model zarządzania finansami według obszarów działalności.

Warto też zwrócić uwagę, że kosztami amortyzacji nie można zarządzać tak jak innymi elementami kosztów składających się na TKW.

Wartość dodana a aktywa inwestycyjne

Składniki majątku trwałego są zatem aktywami inwestycyjnymi i – zgodnie z zaprezentowanym ujęciem – wpływają na wartość dodaną wyrobu. Oprócz składników majątku trwałego na wartość dodaną wpływają także:

- zakupione usługi, które są analogiczne do wartości niematerialnych i prawnych (np. koszty szkoleń);

- inne aktywności wykonywane w danym obszarze działalności, których nakłady nie są kapitalizowane (np. działania wewnętrzne związane z restrukturyzacją, szkolenia wewnętrzne itd.);

- składniki majątku trwałego w ewidencji pozabilansowej (np. objęte leasingiem operacyjnym);

- kapitał pracujący w danym obszarze, dokładniej taki jego poziom – rozumiany jako suma zapasów i należności pomniejszona o sumę zobowiązań krótkoterminowych – który jest konieczny do prowadzenia działalności w danym obszarze.

Zwiększanie, odnawianie lub zmniejszanie poziomu wymienionych aktywów powinno podlegać identyfikowalnym, najlepiej budżetowanym decyzjom oraz być uzupełnione opisem spodziewanych efektów takich decyzji, w niektórych przypadkach nawet w postaci biznesplanów. Otwiera to drogę ku późniejszemu przypisaniu wartości dodanych wyrobów w danym obszarze konkretnym decyzjom inwestycyjnym.

Oczywiście w chwili podejmowania danego działania inwestycyjnego nie jest znana rzeczywista struktura segmenty rynków, w której wyrób związany z tym działaniem będzie sprzedawany. Tak naprawdę nie jest nawet przesądzone, że taki wyrób w ogóle trafi do sprzedaży!

Analiza marży według segmentów rynku oraz kosztów produktów według elementów kosztów jest potrzebna w celu maksymalizowania zysku. W tym kontekście na wartość dodaną mają również wpływ takie aktywa inwestycyjne jak sprawność zarządzania operacyjnego i analizy danych, dostępne narzędzia analizy, sposób komunikacji wewnętrznej i z rynkiem.

Powtórzmy, u podstaw analizy wartości wyrobu wg wartości nośnikowej i wartości dodanej wobec analizy wg TKW i marży leży zasada, która mówi, że zysk wynika z podjętych wcześniej działań inwestycyjnych. Zatem to nie w segmentach rynku i elementach kosztów szukamy źródeł wartości danego obszaru działalności, alej w sposobie zarządzania nimi oraz innych aktywach inwestycyjnych, którymi dysponuje firma.

Wolne pieniężne przepływy operacyjne

W nowoczesnym podejściu nie posługujemy się kategoriami marży czy wartości dodanej, ale wartością wolnych pieniężnych przepływów operacyjnych (WPPO). Do WPPO dochodzimy przez uwzględnienie cyklu obrotu gotówki – okresu, jaki upływa pomiędzy zapłatą za zobowiązania z tytułu nabycia elementów nośnika wyrobu a uzyskaniem zapłaty za należność z tytułu jego sprzedaży. WPPO są różnicą pomiędzy przypływami i wypływami operacyjnymi w danym obszarze działalności.

Można powiedzieć, że WPPO są projektowane przez ponoszone wydatki inwestycyjne. Taka interpretacja jest związana z inwestycyjnym wglądem stosowanym w długoterminowym monitoringu płynności. Jest to wgląd syntetyczny, w którym pomija się przepływy operacyjne w bezwzględnej wielkości – występują tylko wolne przepływy operacyjne będące – jak już powiedziano – różnicą pomiędzy wpływami i wypływami operacyjnymi.

Wypływy inwestycyjne występują natomiast w postaci jawnej. Wgląd ten ma duże znaczenie koncepcyjne – właśnie na nim bazuje przedstawiony sposób analizy ceny wyrobu na wartość nośnikową i wartość dodaną.

Ryzyko finansowania wewnętrznego

Istnieje również drugi wgląd stosowany w średnioterminowym monitoringu przepływów – operacyjny, w którym wszystkie przepływy występują w postaci jawnej. Ten wgląd nadaje się do identyfikacji ryzyk wewnętrznego finansowania działalności i może zostać zaimplementowany w Planiście Płynności.

Dla przypomnienia, w monitoringu płynności rozróżniamy wiele typów wartości przepływów w zależności od etapu realizacji danego przepływu.

Relacja pomiędzy długościami cykli składających się na cykl obrotu gotówki – a więc cykli realizacji zamówienia, dostawy, płatności, cyklu produkcji, cyklu dostawy do odbiorcy i spływu należności – determinuje sposób pokrycia typów wartości wypływów przez typy wartości wpływów.

Na przykład projekcja sprzedaży związana z realizowanymi teraz zamówieniami zaopatrzenia może stanowić pokrycie na zakupy wynikające z zapotrzebowania wygenerowanego przez zlecenia sprzedaży, które spłyną od odbiorców w ciągu najbliższego tygodnia. Zatem średnioterminowy monitoring płynności prowadzony według typów wartości pozwala na identyfikację zależności pomiędzy wpływami i wypływami w ramach obszaru działalności.

Stanowi to podstawę do określenia ryzyk związanych w wewnętrznym finansowaniem działalności i dalej – znalezienia instrumentów, niekoniecznie finansowych, do zabezpieczenia się przed nimi.

Oczywiście podobne zależności można próbować zaprogramować w ramach podejmowania decyzji o wewnętrznym finansowaniu wypływów inwestycyjnych w obszarze i pomiędzy obszarami działalności, minimalizując w ten sposób koszty hedgingu finansowego.

Oczywiście podobne zależności można próbować zaprogramować w ramach podejmowania decyzji o wewnętrznym finansowaniu wypływów inwestycyjnych w obszarze i pomiędzy obszarami działalności, minimalizując w ten sposób koszty hedgingu finansowego.

Dwie innowacje

System zarządzania finansami oparty na obszarach działalności i wartości inwestycyjnej składników majątku wprowadza na poziomie zarządzania operacyjnego inny podział ceny sprzedaży na wartość nośnikową i wartość dodaną oraz pozwala analizować wewnętrzne zależności pomiędzy przepływami pieniężnymi w ramach i pomiędzy obszarami działalności.

Pierwsza innowacja umożliwia powiązanie dodatnich wyników finansowych uzyskiwanych na sprzedaży wyrobów z podjętymi wcześniej decyzjami zarządczymi. Dzięki drugiej – otrzymujemy nowe narzędzia kontroli operacyjnego ryzyka finansowego.

Warto też podkreślić, iż pomimo że odwoływaliśmy się do firmy produkcyjnej, model ma charakter uniwersalny i można go zastosować do każdego przedsiębiorstwa. Bowiem działalność każdej firmy polega na przekształcaniu wartości transakcyjnej nabywanych „substratów” – składników nośnika, na wyższą użyteczność „produktów” sprzedawanych klientom.